众所周知的是,新三板的定位是为中小微型企业服务的资本市场。

但在新三板流动性差、定增遇冷的大环境下,股权质押可能成为大部分挂牌企业的主要融资渠道。

在过去的2017年,新三板股权质押市值超2000亿元。而在这股质押大潮之下,平仓等风险暗流涌动。

据媒体报道,在2017年,新三板股权质押市值达到了2245亿元,涉及1659家企业,质押次数高达3626笔。

作为对比的是,2017年全年新三板通过股票发行进行融资的金额为1336.25亿元。2245亿元的股权质押市值,已经是定增融资金额的1.68倍。

在2014-2016年,新三板股权质押的市值分别为29亿元、494亿元及1678亿元,近三年股权质押市值年复合增长率达到了惊人的326.19%。

可以说,股权质押已经成为新三板企业最主要的融资方式之一。

在质押高速升温的背后,是广大企业融资难的困境。除了股权质押以外,新三板三个主要融资渠道——定增、贷款和发行债券,都不是很通畅:

1、定增

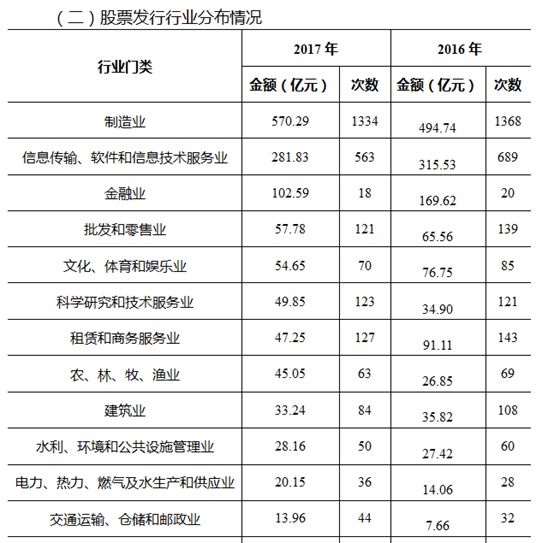

据股转系统数据,2017年新三板的发行次数、发行股数以及融资金额,和2016年相比,都有一定的下滑。

而新三板的定增很明显地呈现出“二八效应”——虽然2017年定向增发金额超过了创业板,但是仅2547家挂牌公司成功通过定增募到资金,占挂牌企业总数的近20%。

募集的资金,绝大部分又流向了制造业、信息技术和金融业。

2、贷款

新三板企业中绝大多数的中小微企业,往往缺少合适的的抵质押资产(主要是不动产),很难从银行获得大规模抵质押贷款,只能选择通过质押股权贷款。

此外,新三板中小微企业资质良莠不齐,不按时履行还款义务的情况时有发生。随着银行控制风险、缩紧对中小微企业的信贷,即使是信誉良好的公司也较难通过取得大额贷款。

3、双创债和双创可转债

双创债和双创可转债刚刚起步,对资质一般的基础层企业作用不大;尤其是双创可转债,只能由创新层企业发行。

在定增、贷款以及债券等融资途径不畅的背景下,股权质押就成为较多新三板企业唯一的融资选择。

二

股权质押还有平仓的风险。

东北证券研报显示,截至2017 年11 月底,在2372 家股权质押企业中,累计质押超过50%的企业有310 余家,占比13.07%。

据相关人士介绍,股权质押合理的上限应该在20%-30%,企业股权质押超过50%是一个非常重大的事项,一旦破发或者股票无法赎回,实际控制人就可能会发生变化。

若以30%计量,2372家企业中存在显著股权质押风险的企业有866 家,占比36.5%。

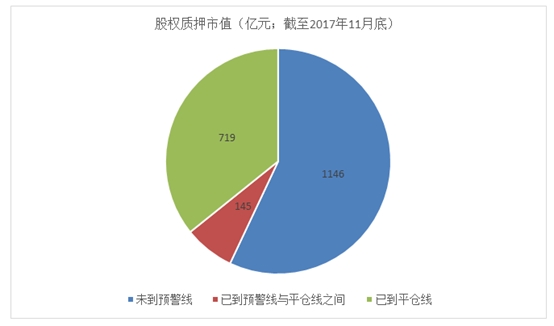

此外,2372家企业中股价已到预警线与平仓线区间的企业有120 余家,涉及市值约145 亿元,占总市值的7.21%;股价跌破平仓线的企业有340 余家,涉及市值约719 亿元,占质押总市值的35.77%。

市场上已经出现了不少企业大股东“爆仓”的案例。

2017年7月15日,华盛控股就因无法偿还质押贷款导致公司实控人变更。

2015年11月13日,华盛控股通过浦发青浦支行,向祥达基金贷款1700万元,用来补充流动资金,贷款期限为3个月。

3个月后,无法如期还贷的华盛控股和浦发青浦支行及祥达基金签订了展期协议,宽限了将近3个月,当时公司的实控人盛义良用1700万股提供了质押担保。

又过去了3个月,经营亏损、应收高企、资金吃紧的华盛控股依旧还不上贷款,祥达基金最终一怒之下告上法庭。2017年3月8日,盛义良的1700万股被拍卖,成交价格为1360万元,每股价格0.8元,仅为每股净资产的54%。

此外还有新三板首例“股权质押失控案”的主角——枫盛阳。

其控股股东四次质押股权,占其持股总数39%,后因个人财产纠纷遭到诉讼,公司股价暴跌,不到11个月的时间里,股价从最高点24.3元跌至最低2.19元,数次跌破平仓线,最终导致质押股份爆仓。

除了质押方的“爆仓”风险,受押方的风险也不容小觑。

在2015年及以前,银行是主要的质权方。近两年,银行对股权等高风险产品的态度更加谨慎,减少了提供质押服务的资金。

随着银行退潮,信托、保险、券商、小额贷款等非传统银行金融机构的质押笔数及股本规模都出现了成倍增长,成为新三板股权质押的主要对象。

银行和券商的规范化相对较高,但小贷等第三方机构的行为约束还需要进一步规范,这也为股权质押积累了更多的风险。

在行业人士的构想中,新三板的股权质押应更多应用于双创债、可交换债等工具安排中。但目前来看,短期内可能无法实现。

不过,在流动性没有改善的情况下,股权质押融资的增长空间或会有一个“天花板”。