中国证券投资基金业协会会长洪磊在“2017中国母基金百人论坛”上指出,私募基金要在国家整体安全观和多层次资本市场发展大局中寻求行业定位,母基金要起到价值引领作用。

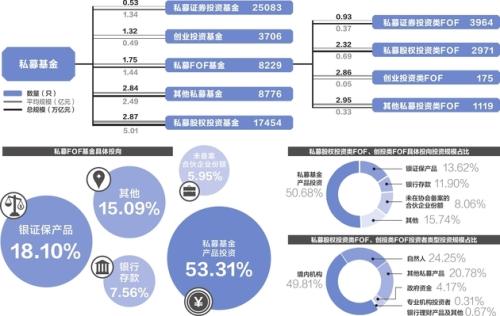

截至2017年10月底,在协会备案的私募FOF类产品达到8229只,合计管理规模为1.44万亿元,占私募基金管理总规模的13.4%。但母基金目前金融属性不足,面临治理困境和行业生态挑战。

应引导行业将更多金融资本投向领先科技

与国际经验类似,在私募基金发展到一定阶段时,母基金才会集中出现,并进一步提升行业专业化分工水平。私募股权投资是一种高度专业化的投资活动,即使有限合伙人符合了合格投资者的法定要求,事实上仍有大量的有限合伙人并不具备甄别、挑选高质量管理人的知识和能力,也无法主动地通过基金合同来约束管理人实现更好的治理和风险管理。母基金很好地解决了这一难题,一方面,母基金能更专业地对私募基金管理人进行尽调和评估,挑选出专业能力更强的管理人;另一方面,母基金能比普通投资者更有效地制定出更长期的资产配置战略,减少股权投资的盲目和短视,从而降低资金和资产错配带来的流动性风险和效率损失。

母基金和各类私募股权投资基金秉承各自专业价值,共同塑造了私募基金市场的行业生态。从早期投资、创业投资到并购投资,形成了私募基金支持企业初创、成长、转型升级的完整链条。与此同时,从合格投资者到母基金再到直接投资于未上市企业的私募股权投资基金,形成了对接投资与融资需求的完美链条。私募股权投资基金的繁荣使更多中小微企业获取外部风险资本成为可能,而母基金的繁荣则使更多社会资本参与私募股权投资成为可能。

十九大报告指出未来三十年社会发展大方向和经济金融改革总目标,私募基金行业应当深刻理解中国社会的未来运行方向,把握经济金融发展规律,立足根本,恪守本质,精耕细作,主动谋求更大发展空间。母基金既是普通私募股权基金的长期投资者,又是其他长期可投资资金的专业管理人,理应比普通投资者和普通私募股权基金有更强的方向感、使命感,更好地把握历史脉搏,坚持正确价值观,找准在多层次资本市场中的功能定位,有所为有所不为,主动引领私募基金发展方向,核心就是要引导行业将更多的金融资本投向领先科技,服务于创新型国家建设。

发挥金融属性 用好三种形态 改善行业生态

首先是充分发挥母基金的金融属性和基金属性。

母基金的金融属性体现为风险投资能力和资产配置战略,通过特定的方法和工具将金融资产配置到实体经济最需要且最有价值的地方去。母基金不能满足于消极的财务性投资,而应当积极投早投小,在创新创业和战略性新兴产业方向上培育创新增长点,壮大创新发展的产业化力量,随着企业成长和(00001)产业发展,主动调整投资战略和投资方法,与其他股权投资力量一道,推动实体经济创新和价值增长。母基金的基金属性体现为集合资金、组合投资、风险自担和收益共享。母基金应当坚持基金的信托本质,立足专业化运营,处理好政府资金、产业资本、社会资本的关系,防范利益冲突;坚持风险自担、收益共享,充分发挥投资周期长和风险缓释优势,审慎处理好优先劣后的关系,不能简单地保底保收益。

截至2017年10月底,私募FOF类基金资产中有53.3%投向了在协会备案的私募基金产品,有6.0%投向了未在协会备案的合伙企业份额,另有18.1%的资产投向各类银证保资产管理产品。在以私募股权基金和创投基金为主要投向的私募FOF资产中,有50.7%投向了在协会备案的私募基金产品,有8.1%投向了未在协会备案的合伙企业份额,14.1%投向各类银证保资产管理产品。总体而言,母基金体现出应有的金融属性和基金属性,但还有很大的提高空间。

其次是母基金强化三种基金形态的治理。

母基金相关治理包括两层涵义,一是母基金自身的治理,二是母基金参与被投基金后被投基金的治理。能否形成有效的治理取决于两个基本问题能否得到有效解决,即基金的受托责任能否得到保障,以及基金的契约型、公司型和合伙型三种组织形态是否得到恰当使用。

从基金的受托责任看,契约型基金一般由管理人和托管人共同承担受托责任。公司型基金应当由基金的董事会承担受托责任。合伙型基金应当由普通合伙人作为基金管理人承担受托责任,且按照法律规定对基金财产的债务承担无限连带责任。

从治理优势看,契约型基金将基金资产处置权完整地委托给基金持有人之外的管理人,管理人须善尽受托义务,但对基金债务不承担连带责任。基金治理的关键是约束管理人勤勉尽责,优势是设立成本低、运作灵活、决策效率高。合伙型基金是由限合伙人和普通合伙人共同出资设立基金,普通合伙人以较少的出资额拥有基金资产的处置权,依合同约定对全部基金资产的超额收益拥有分配权,对有限合伙人恪尽受托义务。基金治理的关键是落实有限合伙人的有限责任和普通合伙人的无限连带责任,优势是对普通合伙人的激励程度更高,普通合伙人与有限合伙人利益一致性更强。公司型基金由基金的全体持有人按照章程产生董事会,再由董事会聘请专业投资管理团队负责投资运作,具有稳健经营、规范运作、权责清晰、内控制度完善的特征,其优势是可以通过显性举债适度扩大基金规模,扩展社会资本参与方式。一般而言,合伙型基金更适合从事风险高、周期长的投早投小活动,通过责任和风险、成本和收益的不对称设计将普通合伙人与有限合伙人的长期利益绑定在一起,更有利于发挥普通合伙人的专业价值。

理论上,母基金更适宜采用合伙型组织形式,能够在投早投小长周期专业管理活动中,很好地解决基金管理人的稳定性、专业性以及利益一致性诉求。但是在现实中,母基金通常是政府资金、产业资金、社会资金多元竞合的结果,各方对投资目标、投资期限、风险与回报、在基金中的权利与义务有不同理解和要求,进而影响到基金组织形式的选择和内部治理的有效性。

第三是构建母基金多层次有机生态。

获得长期发展,母基金的投资者结构必须转向长期可投资资金。截至2017年10月底,在协会备案的私募FOF类产品达到8229只,合计管理规模为1.44万亿元,占私募基金管理总规模的13.4%。其中,以私募股权基金和创投基金为主要投向的FOF产品3146只,规模为7334亿元,仅占到私募基金管理总规模的6.8%。私募FOF尤其是创投类FOF缺少真正长期的可投资资金。截至2017年10月底,在私募股权和创投类FOF产品的有限份额构成中,境内机构出资占比50.4%,自然人出资占比24.3%,其他私募资管产品占比20.9%,政府资金(包括财政直接出资和政府引导基金)占比4.2%,真正的专业机构投资者资金占比极低,如养老资金占比仅为0.27%,慈善捐赠等公益资金占比仅为0.04%。而在境外成熟市场中,母基金的主要资金来源是养老金和慈善、捐赠类公益基金。

从私募基金行业层面看,母基金必须打造从基础资产到投资工具再到大类资产配置全链条有机生态。在基础资产层面,母基金要更加充分地挖掘、发现创新创业型可投资标的,实现规范融资。按投资项目计算,私募基金对市场主体渗透率不足万分之六。截至2017年10月底,全部私募基金对未上市未挂牌企业投资项目总数约5.2万个(未剔除重复计算),而实有各类市场主体超过8700万家。大量债权、收益权缺少有效的定价机制,无法实现规范融资。在投资工具层面,要通过做大母基金和推动母基金投早投小改善私募基金产品结构不平衡、不合理的问题。协会备案的创业投资基金数量仅有3687只,规模为5247亿元,实际投资项目数量约1万8千个,分别占全部私募基金数量、规模和投资项目数量的6.0%、5.1%和31.5%;相应地,以创业投资基金为主要投向的私募FOF产品仅有175只,管理规模约456亿元。相当多的私募基金涌向单一资产债权或收益权投资,私募基金的产品结构不尽合理。在大类资产配置方面,母基金要坚持选择对的投资人,选择长期性、稳定性、专业性强的资金,扩大产品规模、强化在投资者资产配置中的功效和定位,发挥其应有功能。