- - - - -

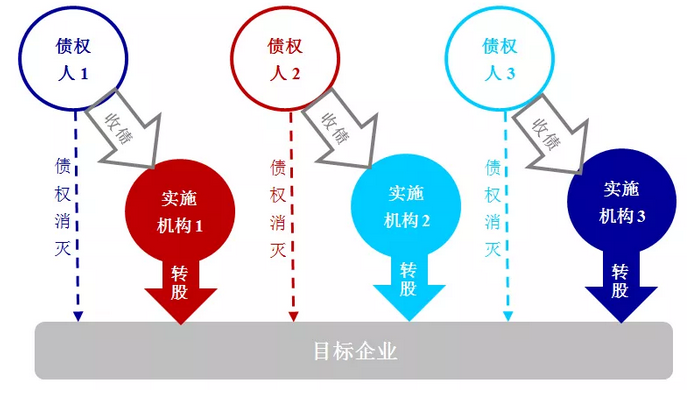

1. 收债转股

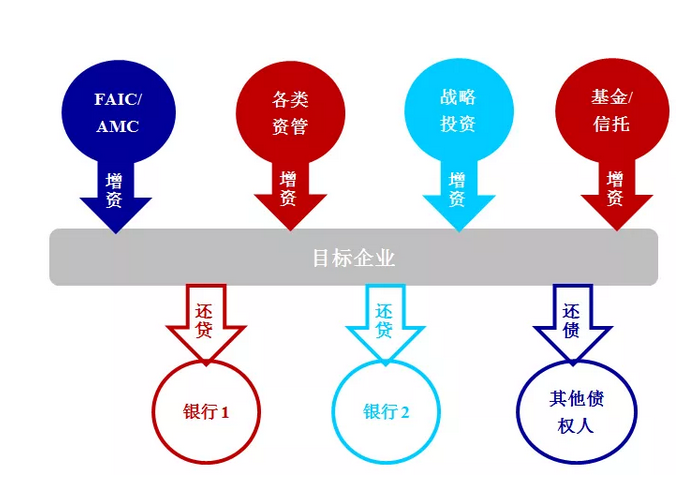

2. 发股还债

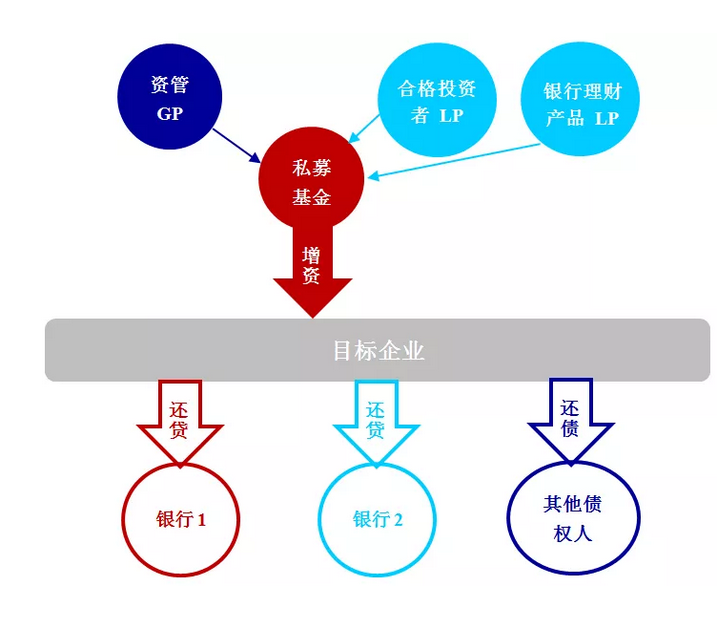

3. 基金模式

4. 优先股模式

5. 永续债

6. 股债结合

条条大道通罗马。路径越多,市场化债转股的参与者们越有空间和灵活度根据各自不同情况选择适宜的大道,走向债转股顺利交割这一目的地。本文将从政策方面及实操角度概要介绍市场化债转股的主要可选实施路径。

路径新政:

继纲领性国务院54号文发布后,各部委在配套制度层面为市场化债转股参与方提供了相较于政策性债转股更多的实施路径可选项:

152号通知:2018年1月19日,国家发展改革委、人民银行、财政部、银监会、国务院国资委、证监会、保监会发布《关于市场化银行债权转股权实施中有关具体政策问题的通知》(发改财金[2018]152号),鼓励“收债转股”、规范“发股还债”,提出“股债结合”,同时为“非上市非公众股份公司银行债权转为优先股”提供制度基础和可能性

4号令:2018年6月29日,中国银保监会发布《金融资产投资公司管理办法(试行)》,明晰了金融资产投资公司(FAIC)的设立要求,为商业银行设立债转股实施机构的实施路径及资金来源进一步指明方向

根据152号通知,市场化债转股在法治化、市场化的原则下可积极探索“模式创新”,市场参与方可根据自身商业诉求和目标企业特点量身设计债转股实施路径。

152号通知“鼓励”以收债转股模式开展市场化债转股。

收债转股模式是指由债转股实施机构先自债权人收购其对目标企业的债权,债权人“解绑”,债转股实施机构转而再将所受让的债权作为对目标企业的出资。

收债转股模式亦为上一轮政策性债转股广泛采用的模式之一,参与各方及交易路径如下图所示:

路径优势:市场化债转股政策下的鼓励模式;上一轮政策性债转股主要采用,模式相对成熟

实施难点:大型债转股项目下,债权转让及债转股增资环节的定价(平价、折扣、溢价)往往通盘考虑,环环相扣,目标企业、原股东及战略投资人需与债权人和实施机构共同协商,各方寻求利益平衡点耗时长

152号通知下提及了市场化债转股下的发股还债模式。

相较于政策上所“鼓励”的收债转股(名副其实的债转股),152号通知对发股还债模式的政策用语是“规范”(“规范实施机构以发股还债模式开展市场化债转股”)。

发股还债模式本非典型意义上的“债转股”。从原股东、战略投资人和其他投资机构处获取资本金偿债,是企业在面临资金链紧张和债务困境时的常用方式。考虑到实践中也有实施机构通过注入资本金让企业还债的操作模式,152号通知规定,含有发股还债安排的方案按市场化债转股项目报送信息。

实施机构在以发股还债模式开展市场化债转股时,应在协议中明确目标企业偿还的具体债务,并在增资到位后及时偿还债务。

发股还债模式参与各方及交易路径如下图所示:

路径优势:可与收债转股结合使用或单独使用,债转股项目规模不大且按账面还债的情况下,谈判主体可不含债权人,参与方范围较小,谈判复杂性降低

实施难点:相较于收债转股中实施机构在收债环节可无需即时支付对价(如应收挂账以给资金募集留出空间),发股还债的出资需现金到位才能还债,对降负债率有时间表要求的项目而言有一定操作压力;此外,需设计增资入股资金的监管机制,防止资金旁用的违约风险

基金模式可以理解为是发股还债模式的进阶版,即由债权银行、实施机构和/或目标企业等作为GP,吸引银行理财产品资金、社会资金、目标企业下属实体等作为LP,共同设立债转股专项基金,将资金注入目标企业进行偿债。

基金模式参与各方及交易路径如下图所示:

路径优势:投资人退出有明确安排;债转股项目规模不大且按账面还债的情况下,谈判主体可不含债权人,参与方范围较小

实施难点:对项目收益、退出渠道和投资期限要求较高;增资入股资金需设计监管机制,防止资金旁用风险

152号通知允许上市公司/非上市公众公司在现有制度框架下通过发行优先股募集资金偿还债务;同时允许以试点方式开展非上市非公众股份公司银行债权转为优先股。

“优先股”模式可以纳入发股还债模式,即目标企业发行优先股后所募资金用于偿还债务,或者也可纳入收债转股模式,即在实施机构收购债权后,由实施机构将债权转换为目标企业的优先股。

2013年11月30日,国务院颁布《国务院关于开展优先股试点的指导意见》(国发[2013]46号),优先股制度正式落地。优先股兼具“股”+“债”双重属性,“股”权属性受限(即表决权受限)相应换来部分“债”权属性(按照固定息率分配利润、清算优先)。与此同时,优先股对于发行优先股的企业而言通常作为权益工具核算。前述特性非常契合本轮债转股的“市场化”原则。

路径优势:对无意实质性参与目标企业决策管理、重视收益优先安排的实施机构有一定吸引力

实施难点:现有制度下发行优先股企业主体一般限于上市公司/非上市公众公司,此外类型企业使用试点优先股模式需部际联席会议特批;利润分配和清算的优先伴随着股东权利的受限

另一同时兼具“股”+“债”双重属性的债转股实施路径是永续债。永续债具有债权属性中“还本付息”的特点,但通常无载明的“到期日”,在满足相关金融负债与权益工具的区分及相关会计处理规定的情况下,永续债可作为权益工具核算。

“永续债”不是一种特定的债券种类,在现有制度框架下的永续债主要包括:发改委监管的永续企业债、证监会监管的永续公司债、交易商协会监管的永续定向债务融资工具、永续中票等。

永续债模式在市场化债转股的应用可以理解为是一种模式创新,可“发债还债”,符合相关资质要求的企业将发行“永续债”募集的资金用于偿还债权;也可作为债务重组的一个步骤,将原银行债权终止并转为债权银行对目标企业的永续可转换债务。

路径优势:“债”权属性明显,可计息,债权人较股东处于优先清偿地位;可用于债转股债权涉及较为复杂的分级调整、资金募集困难、无合适实施机构、债务重组方案中有资产包可持续处置还债等;单纯使用永续债模式的债转股参与方少,不含实施机构,谈判复杂性略低

实施难点:现有永续债产品固定,募集资金用途可能受限;公开募集永续债下目标企业须符合相关发行资质;退出期长且回报率可能较低

实操中,根据债转股企业的债权构成不同、债权规模、目标资产负债率等考虑因素,实施方案还可设计为“债转股+留债+融资安排”相结合的方式,即将纳入债转股债权包内的债权设定转股率,转股率外债权及未纳入债转股债权包的债权为留债,并根据目标企业资金需求就后续融资做一定安排。

结语:

殊途而同归。

无论单一路径或组合路径,都是为了解决项目中各类投资人和债权人的诉求和实操中的各种问题,以期顺利实现债转股交割,降低杠杆率。市场各参与方可在现有法律政策框架下尝试更多创新模式,相关政策也可根据实践操作模式和瓶颈问题进一步演化,为更高效的实现债转股落地拓宽现有路径、提供新的路径。